3.2. ≤Ќ—“»“”÷≤…Ќј ћќƒ≈Ћ№ √–ќЎќ¬ќ√ќ –»Ќ ”

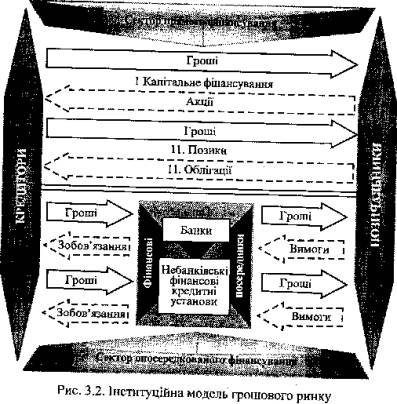

Ќадзвичайно складна сутн≥сть та багатолик≥сть ≥снуванн¤ грошового ринку ≥стотно

ускладнюють розум≥нн¤ механ≥зму його функц≥онуванн¤. ƒл¤ полегшенн¤ цього

завданн¤ побудуЇмо ≥нституц≥йну модель грошового ринку, ¤ка в≥дображаЇ

взаЇмозв'¤зки м≥ж суб'Їктами грошового ринку, що реал≥зуютьс¤ через потоки

грошей та ≥нструмент≥в.

” загальному вигл¤д≥ ≥нституц≥йну модель грошового ринку можна подати ¤к схему

поток≥в грошей та ≥нструмент≥в м≥ж трьома групами економ≥чних суб'Їкт≥в: тими,

що заощаджують грош≥; тими, що запозичують грош≥; ф≥нансовими посередниками

(рис. 3.2).

мал. 16

редиторами можуть бути будь-¤к≥ економ≥чн≥ суб'Їкти, що заощадили грошов≥

кошти. ÷е насамперед с≥мейн≥ господарства (населенн¤), а також ф≥рми, ур¤дов≥

структури, включаючи органи м≥сцевого самовр¤дуванн¤, ≥ноземн≥ ф≥зичн≥ та

юридичн≥ особи. ѕозичальниками можуть бути т≥ ж види економ≥чних суб'Їкт≥в, але

на перше м≥сце за частотою ≥ обс¤гом запозичень сл≥д поставити д≥лов≥ ф≥рми, а

пот≥м - ур¤дов≥ структури, с≥мейн≥ господарства, ≥ноземц≥в. —тр≥лки, що

показують рух грошей,

спр¤мован≥ в≥д кредитор≥в до позичальник≥в, а стр≥лки, що в≥дображають рух

≥нструмент≥в, - в≥д позичальник≥в до кредитор≥в.

«а ≥нституц≥йним критер≥Їм грошовий ринок можна под≥лити на два сектори:

- сектор пр¤мого ф≥нансуванн¤;

- сектор опосередкованого ф≥нансуванн¤.

” сектор≥ пр¤мого ф≥нансуванн¤ зв'¤зки м≥ж продавц¤ми ≥ покупц¤ми грошей

зд≥йснюютьс¤ безпосередньо, ≥ вс≥ питанн¤ куп≥вл≥-продажу вони вир≥шують

самост≥йно один з одним. ‘ункц≥онуюч≥ тут брокери та дилери виконують скор≥ше

техн≥чну роль звичайних посередник≥в, допомагаючи њм швидше знайти один одного.

” цьому сектор≥ вид≥л¤ють два канали руху грошей:

^ канал кап≥тального ф≥нансуванн¤, по ¤кому покупц≥ назавжди залучають кошти у

св≥й оборот; дл¤ цього використовуютьс¤ ¤к ≥нструмент акц≥њ;

^ канал запозичень, по ¤кому покупц≥ тимчасово залучають кошти в св≥й оборот,

використовуючи дл¤ цього ¤к ≥нструмент обл≥гац≥њ та ≥нш≥ под≥бн≥ ц≥нн≥ папери.

Ќа¤вн≥сть сектора пр¤мого ф≥нансуванн¤ маЇ важливе економ≥чне значенн¤. ƒл¤

покупц≥в грошей розширюютьс¤ можливост≥ вибору найвиг≥дн≥ших умов куп≥вл≥,

зниженн¤ ц≥ни грошей та скороченн¤ плати за користуванн¤ позиками. ѕродавець

грошей тут може знати свого покупц¤ "в обличч¤", що даЇ можлив≥сть

вибирати найб≥льш над≥йних позичальник≥в, уникати зайвих ризик≥в. «авд¤ки цим

перевагам сектор пр¤мого ф≥нансуванн¤ розвиваЇтьс¤ досить ≥нтенсивно в

структур≥ грошового ринку. р≥м того, на¤вн≥сть цього сектора загострюЇ

конкурентну боротьбу м≥ж ф≥нансовими посередниками на грошовому ринку, примушуЇ

њх знижувати ц≥ни та розширювати асортимент своњх послуг дл¤ суб'Їкт≥в цього ринку.

” сектор≥ опосередкованого ф≥нансуванн¤ зв'¤зки м≥ж продавц¤ми ≥ покупц¤ми

грошей реал≥зуютьс¤ через ф≥нансових посередник≥в, ¤к≥ спочатку акумулюють у

себе ресурси, що пропонуютьс¤ на ринку, а пот≥м продають њх к≥нцевим покупц¤м

в≥д свого ≥мен≥. ¬они створюють власн≥ зобов'¤занн¤ й вимоги, ¤к≥ можуть бути

самост≥йними ≥нструментами грошового ринку, зумовлювати по¤ву нових грошових

поток≥в. “ому ф≥нансов≥ посередники цього сектора ≥стотно в≥др≥зн¤ютьс¤ в≥д

техн≥чних посередник≥в першого сектора ¤к за своЇю роллю в економ≥ц≥, так ≥ за

технолог≥чними процесами функц≥онуванн¤. ¬они активно д≥ють у напр¤м≥

моб≥л≥зац≥њ грошових кошт≥в у тих суб'Їкт≥в ринку, ¤к≥ њх заощадили, ≥

ц≥леспр¤мовано розм≥щують њх серед тих суб'Їкт≥в, ¤к≥ мають потребу у

додаткових грошах, допомагаючи тим самим швидше, зручн≥ше ≥ виг≥дно перем≥стити

в≥льн≥ грош≥ в≥д кредитор≥в до позичальник≥в. ÷ю свою д≥¤льн≥сть, ¤ка ще

називаЇтьс¤ ф≥нансовим посередництвом, посередники зд≥йснюють заради одержанн¤

прибутку, що робить њњ важливою сферою б≥знесу.

—ектор опосередкованого ф≥нансуванн¤ Ї об'Їктивно необх≥дною складовою

грошового ринку. ¬≥н не просто доповнюЇ сектор пр¤мого ф≥нансуванн¤, а створюЇ

спец≥альний механ≥зм реал≥зац≥њ тих зв'¤зк≥в м≥ж кредиторами ≥ позичальниками,

¤к≥ не можуть бути реал≥зован≥ через сектор пр¤мого ф≥нансуванн¤. Ќасамперед

мова йде про зв'¤зки, установленн¤ ¤ких вимагаЇ великих витрат грошей ≥ часу на

пошуки ≥ вивченн¤ контрагента, чи реал≥зац≥¤ ¤ких пов'¤зана з≥ значними

ризиками. «авд¤ки д≥¤льност≥ ф≥нансових посередник≥в вдаЇтьс¤ найб≥льш повно

реал≥зувати вс≥ можливост≥ ≥ вигоди, ¤к≥ властив≥ грошовому ринку взагал≥. “ому

м≥ж секторами пр¤мого й опосередкованого ф≥нансуванн¤ ≥снують не т≥льки

конкурентна боротьба, а й ≥нтеграц≥йн≥ процеси, зокрема активне проникненн¤

ф≥нансових посередник≥в у сектор пр¤мого ф≥нансуванн¤ ¤к техн≥чних

посередник≥в, кредитор≥в та позичальник≥в (б≥льш детально д≥¤льн≥сть ф≥нансових

посередник≥в буде розгл¤нута в розд≥л≥ 10).

«а характером посередницьких операц≥й розр≥зн¤Їтьс¤ багато вид≥в ф≥нансових

посередник≥в: банки, страхов≥ компан≥њ, ≥нвестиц≥йн≥, ф≥нансов≥ та трастов≥

компан≥њ, пенс≥йн≥ фонди, кредитн≥ товариства тощо. «а м≥сцем на грошовому

ринку њх можна розд≥лити на дв≥ групи: банки та небанк≥вськ≥ ф≥нансово-кредитн≥

установи.

¬иокремленн¤ банк≥в в окрему групу зумовлено тим, що вони мають значно ширш≥

можливост≥ оперувати на грошовому ринку, н≥ж ≥нш≥ ≥нституц≥њ. “ому банки

займають ключове положенн¤ в сектор≥ опосередкованого ф≥нансуванн¤. ÷е

зумовлено двома рисами, притаманними банкам:

1) вони не т≥льки можуть акумулювати в≥льн≥ кошти кредитор≥в, а й сам≥

створювати депозитн≥ грошов≥ кошти в процес≥ кредитноњ д≥¤льност≥;

2) вони зд≥йснюють розрахунково-касове обслуговуванн¤ вс≥х ≥нших

ф≥нансово-кредитних ≥нституц≥й, а тому можуть моб≥л≥зувати, а отже - тимчасово

використати, в≥льн≥ кошти останн≥х.

Ќаступна стор≥нка >>>

|