| | | | | |

|

| |

| |

| |

| |

–ќ«ƒ≤Ћ 3. √–ќЎќ¬»… –»Ќќ .

3.1. —”“Ќ≤—“№ “ј ќ—ќЅЋ»¬ќ—“≤ ‘”Ќ ÷≤ќЌ”¬јЌЌя √–ќЎќ¬ќ√ќ –»Ќ ”

√рошовим ринком звичайно називають особливий сектор ринку, на ¤кому

зд≥йснюЇтьс¤ куп≥вл¤ та продаж грошей ¤к специф≥чного товару, формуютьс¤ попит,

пропозиц≥¤ та ц≥на на цей товар.

Ќа перший погл¤д може скластис¤ враженн¤, що куп≥вл¤-продаж грошей, а отже й

особливий грошовий ринок, - це нонсенс, оск≥льки грош≥ слугують загальним

екв≥валентом ≥ обм≥нювати њх на грош≥ немаЇ сенсу. якщо ж њх купувати-продавати

у форм≥ обм≥ну на звичайн≥ товари, то дл¤ цього окремий ринок не потр≥бний, бо

такий обм≥н систематично зд≥йснюЇтьс¤ на звичайних товарних ринках. ѕроте грош≥

тут не Ї ц≥льовим об'Їктом ринкових в≥дносин. Ќими виступають матер≥альн≥ блага

- продукти прац≥ та ресурси, ¤к≥ одним суб'Їктам ринку потр≥бно продати, а

≥ншим - купити. √рош≥ виконують тут допом≥жну, ≥нструментну роль, обслуговуючи

об≥г цих благ. ѕри цьому покупц≥ товар≥в, ¤к≥ в≥ддають за них своњ грош≥,

повн≥стю втрачають право власност≥ на них, оск≥льки одержують у власн≥сть

екв≥валентну варт≥сть у товарн≥й форм≥. « ≥ншого боку, продавц≥ товар≥в

отримують у повну свою власн≥сть екв≥валентну суму грошей ≥ розпор¤джаютьс¤ нею

без будь-¤кого зв'¤зку з проданими товарами. “ому так≥ ринки справедливо

називають товарними, а не грошовими.

—пециф≥ка грошей ¤к абсолютно л≥кв≥дного товару зумовлюЇ ≥стотну специф≥ку њх

перем≥щенн¤ м≥ж суб'Їктами грошового ринку, а також ус≥х ≥нструмент≥в та самого

механ≥зму функц≥онуванн¤ цього ринку. “радиц≥йн≥ пон¤тт¤ "продаж" ≥

"куп≥вл¤", що склалис¤ на товарних ринках, неприйн¤тн≥ дл¤ грошового

ринку. —ам≥ грош≥ виступають тут зовс≥м в ≥ншому статус≥ пор≥вн¤но з товарними

ринками. ≤ншого зм≥сту набувають ≥ так≥ ринков≥ ¤вища, ¤к ц≥на, попит,

пропозиц≥¤.

ѕередача грошей в≥д одного суб'Їкта грошового ринку до ≥ншого набуваЇ сенсу

лише тод≥, коли у одного з них вони Ї в≥льними ≥ немаЇ потреби њх витрачати на

куп≥влю матер≥альних благ, а в ≥ншого њх немаЇ взагал≥ ≥ немаЇ матер≥альних

благ, в≥д продажу ¤ких потр≥бн≥ грош≥ можна було б одержати. «д≥йснюЇтьс¤ така

передача або у форм≥ пр¤моњ позички п≥д зобов'¤занн¤ повернути кошти у

встановлений строк, або у форм≥ куп≥вл≥ особливих ф≥нансових ≥нструмент≥в (обл≥гац≥й,

акц≥й, вексел≥в, депозитних сертиф≥кат≥в тощо). “аку передачу грошей лише

умовно можна назвати куп≥влею чи продажем.

÷¤ умовн≥сть ви¤вл¤Їтьс¤ передус≥м у тому, що власник грошей (продавець) при

передач≥ њх своЇму контрагентов≥ не втрачаЇ права власност≥ на в≥дпов≥дну суму

грошей (а т≥льки право розпор¤джатис¤ ними) ≥ може повернути њх у своЇ

розпор¤дженн¤ на заздалег≥дь визначених умовах. Ѕ≥льше того, у момент передач≥

грошей контрагенту продавець не одержуЇ њх реального екв≥валента, тобто продаж

грошей не Ї екв≥валентною операц≥Їю, ¤к на товарних ринках. ¬≥дпов≥дно покупець

грошей не одержуЇ на них права власност≥, а т≥льки право розпор¤дженн¤ ними ¤к

л≥кв≥дн≥стю, ≥ то тимчасово, на певний пер≥од. “ому покупець грошей не в≥дчужуЇ

на користь продавц¤ екв≥валентну суму вартост≥ в товарн≥й форм≥.

ѕринципово зм≥нюютьс¤ статус грошей ≥ ц≥л≥ њх куп≥вл≥-про-дажу на грошовому

ринку. « допом≥жного засобу об≥гу товар≥в на товарних ринках грош≥

перетворюютьс¤ тут у визначальний об'Їкт ринкових в≥дносин, у њх самоц≥ль. Ќа

грошовому ринку власник грошей хоче передати њх у чуже розпор¤дженн¤ пр¤мо, а

не в обм≥н на реальне благо, а покупець хоче одержати њх у своЇ розпор¤дженн¤

на таких же засадах. “ому на цьому ринку варт≥сть перем≥щуЇтьс¤ м≥ж його

суб'Їктами лише в грошов≥й форм≥, в односторонньому пор¤дку з поверненн¤м до

власника. ј метою такого перем≥щенн¤ грошей стаЇ одержанн¤ додаткового доходу,

а не куп≥вл¤-продаж товарноњ вартост≥. ѕродавець грошей прагне одержати

додатковий дох≥д, що називаЇтьс¤ процентом (процентним доходом), ¤к плату за

тимчасову в≥дмову в≥д користуванн¤ цими грошима ≥ передачу цього права ≥нш≥й

особ≥. ѕокупець грошей маЇ нам≥р одержати додатковий дох≥д в≥д розширенн¤

виробничоњ чи комерц≥йноњ д≥¤льност≥, використавши отриману у своЇ розпор¤дженн¤

додаткову суму грошей.

«авд¤ки вказаним особливост¤м грошового ринку продаж грошей тут виступаЇ у

форм≥ передач≥ цих грошей њх власниками своњм контрагентам у тимчасове

користуванн¤ в обм≥н на так≥ ≥нструменти, ¤к≥ надають њм можлив≥сть зберегти

право власност≥ на ц≥ грош≥ - в≥дновити право розпор¤дженн¤ ними та одержати

процентний дох≥д. ¬≥дпов≥дно куп≥вл¤ грошей Ї формою одержанн¤ суб'Їктами ринку

у своЇ розпор¤дженн¤ певноњ суми грошей в обм≥н на вказан≥ ≥нструменти.

“акий механ≥зм куп≥вл≥-продажу грошей зумовлюЇ важливу роль спец≥альних

≥нструмент≥в у функц≥онуванн≥ грошового ринку. ¬они покликан≥ забезпечити на

цьому ринку рух визначального об'Їкта - грошей. « цього погл¤ду роль зазначених

≥нструмент≥в аналог≥чна рол≥ грошей на товарних ринках.

«а своњм характером ус≥ ≥нструменти грошового ринку Ї певними зобов'¤занн¤ми

покупц≥в перед продавц¤ми грошей. «алежно в≥д виду зобов'¤занн¤ њх можна

под≥лити на неборгов≥ ≥ боргов≥. ƒо неборгових належать зобов'¤занн¤ з наданн¤

права участ≥ в управл≥нн≥ д≥¤льн≥стю покупц¤ грошей та в його доходах, завд¤ки

чому за продавцем грошей збер≥гаЇтьс¤ не т≥льки право власност≥ на них, а й

певною м≥рою ≥ право розпор¤дженн¤ ними. “ак≥ зобов'¤занн¤ мають форму акц≥й.

ƒо ц≥Їњ групи можна в≥днести також деривативн≥ ≥нструменти, ≥нш≥ функц≥ональн≥

угоди (наприклад страхов≥).

ƒо боргових в≥днос¤ть ус≥ зобов'¤занн¤, за ¤кими покупець грошей зобов'¤зуЇтьс¤

повернути продавцев≥ одержану в≥д нього суму ≥ сплатити по н≥й дох≥д. “акими

зобов'¤занн¤ми оформл¤ютьс¤ операц≥њ куп≥вл≥-продажу грошей з передачею права

розпор¤джатис¤ ними на певний строк. ўоб в≥дновити це право за продавцем

грошей, потр≥бно повернути в≥дпов≥дну суму грошей в його розпор¤дженн¤

(гот≥вкою чи перерахуванн¤м на його поточний рахунок) з одночасним погашенн¤м

боргового зобов'¤занн¤.

Ѕоргов≥ зобов'¤занн¤ ¤к ≥нструменти грошового ринку, у свою чергу, можна

под≥лити на к≥лька вид≥в залежно в≥д м≥ри ≥ умов передач≥ продавцем покупцю

прав розпор¤дженн¤ в≥дпов≥дними сумами грошей:

^ депозитн≥ зобов'¤занн¤, за ¤кими продавц≥ передають грош≥ у повне

розпор¤дженн¤ покупц¤м за умови њх поверненн¤ (з визначенн¤м чи без визначенн¤

його терм≥ну) ≥ сплати (чи без сплати) процентного доходу. “акими

зобов'¤занн¤ми оформл¤Їтьс¤ переважно залученн¤ грошей банками в≥д њх кл≥Їнт≥в.

¬они мають форму угод на в≥дкритт¤ поточних та строкових рахунк≥в, угод

депозитних та ощадних вклад≥в (сертиф≥кат≥в), трастових вклад≥в тощо;

^ позичков≥ зобов'¤занн¤, за ¤кими продавц≥, передаючи грош≥ покупц¤м, внос¤ть

певн≥ обмеженн¤ в права останн≥х розпор¤джатис¤ цими грошима: визначають, на

¤к≥ ц≥л≥ вони можуть бути використан≥, вимагають особливих гарант≥й њх

поверненн¤, визначають ступ≥нь ефективност≥ (окупност≥) витрат чи проект≥в, що

ф≥нансуютьс¤ за рахунок позичених кошт≥в. “ак≥ зобов'¤занн¤ мають форму

кредитних угод, обл≥гац≥й, бонд≥в, вексел≥в тощо.

≤нструменти грошового ринку, обслуговуючи перем≥щенн¤ грошей м≥ж його

суб'Їктами, сам≥ набувають певноњ вартост≥ ≥ можуть ставати об'Їктом

куп≥вл≥-продажу у форм≥ ц≥нних папер≥в. ” зв'¤зку з цим можна говорити про

специф≥чний ринок ц≥нних папер≥в, ¤кий Ї одн≥Їю з форм ≥снуванн¤ грошового

ринку. ѕотенц≥йно в ц≥нний пап≥р може перетворитис¤ будь-¤кий ≥нструмент

грошового ринку. ѕроте економ≥чно доц≥льною под≥бна трансформац≥¤ може бути

т≥льки дл¤ ≥нструмент≥в середньо- та довгостроковоњ д≥й. якраз њх власники, що

продали своњ грош≥ на тривалий строк, част≥ше змушен≥ продавати њх на ринку, не

дочекавшись зак≥нченн¤ терм≥ну д≥њ, щоб повернути грош≥ у св≥й оборот, н≥ж

власники ≥нструмент≥в короткоњ д≥њ. ÷е стосуЇтьс¤, зокрема, акц≥й, державних ≥

корпоративних обл≥гац≥й, казначейських вексел≥в, дериватив≥в, довгострокових

депозитних сертиф≥кат≥в, ≥потечних зобов'¤зань тощо.

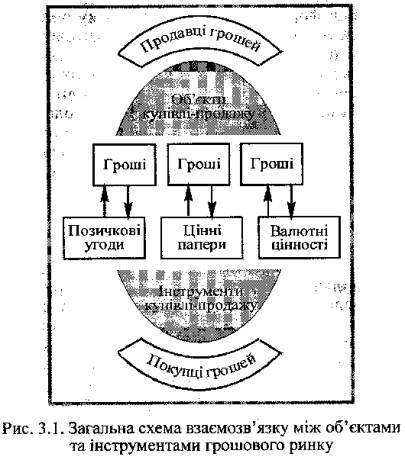

”с≥ види ≥нструмент≥в грошового ринку можна вид≥лити у так≥ три групи:

позичков≥ угоди, включаючи й депозитн≥, на п≥дстав≥ ¤ких зд≥йснюютьс¤ в≥дносини

банк≥в з њх кл≥Їнтами щодо формуванн¤ ≥ розм≥щенн¤ кредитних ресурс≥в; ц≥нн≥

папери, з допомогою ¤ких реал≥зуютьс¤ переважно пр¤м≥ в≥дносини м≥ж продавц¤ми

≥ покупц¤ми грошей; валютн≥ ц≥нност≥, ¤к≥ використовуютьс¤ у взаЇмов≥дносинах

м≥ж власниками двох р≥зних валют.

—хема взаЇмозв'¤зку м≥ж об'Їктами та ≥нструментами грошового ринку в загальних

рисах показана на рис. 3.1.

« наведеноњ схеми видно, що назустр≥ч потокам грошей, що спр¤мовуютьс¤ в≥д

продавц≥в до покупц≥в, перем≥щаютьс¤ в≥дпов≥дн≥ ≥нструменти грошового ринку.

мал. 15

як зазначалос¤ вище, ≥нструменти грошового ринку сам≥ набувають здатност≥ до

об≥гу. Ќайб≥льшою м≥рою ц¤ здатн≥сть властива ц≥нним паперам ≥ валютним

ц≥нност¤м, що даЇ п≥дстави вид≥лити в≥дпов≥дн≥ д≥л¤нки грошового ринку в

самост≥йн≥ ринки - ц≥нних папер≥в та валютний. ” розвинутих ринкових економ≥ках

поширена також куп≥вл¤-продаж банк≥вських позичкових вимог та зобов'¤зань, що

даЇ п≥дстави говорити про ринок позичкових угод ¤к про самост≥йний вид

грошового ринку.

”мовний характер маЇ ≥ ц≥на на грошовому ринку. ÷≥на грошей маЇ форму процента

(процентного доходу) на позичен≥ чи залучен≥ кошти, що ≥стотно в≥др≥зн¤Ї њњ в≥д

звичайноњ ц≥ни на товарних ринках. –озм≥р процента визначаЇтьс¤ не величиною

вартост≥, ¤ку м≥ст¤ть у соб≥ куплен≥ (позичен≥ чи залучен≥) грош≥, а њх

споживною варт≥стю - здатн≥стю приносити покупцю додатковий дох≥д чи блага,

необх≥дн≥ дл¤ задоволенн¤ особистих чи виробничих потреб. „им б≥льшою буде ц¤

здатн≥сть ≥ чим довше покупець користуватиметьс¤ одержаними грошима, тим

б≥льшою буде сума його процентних платеж≥в.

ўе складн≥ш≥ форми про¤ву на грошовому ринку мають попит на грош≥ та њх

пропозиц≥¤, ¤к≥ будуть грунтовно розгл¤нут≥ в п≥дрозд≥лах 3.4 та 3.5.

Ќезважаючи на ≥стотн≥ в≥дм≥нност≥ основних елемент≥в грошового ≥ товарного

ринк≥в, механ≥зми њх взаЇмод≥њ, зокрема попиту, пропозиц≥њ ≥ ц≥ни, на кожному з

цих ринк≥в однаков≥. Ќа грошовому ринку, ¤к ≥ на товарному, д≥ють сили попиту ≥

пропозиц≥њ, а механ≥зм њх ур≥вноваженн¤ забезпечуЇ стаб≥льн≥сть процента ¤к

ц≥ни грошей. ÷е й дало п≥дстави назвати грошовим ринком ту специф≥чну сферу

грошових в≥дносин, де зд≥йснюЇтьс¤ перелив грошових кошт≥в на безекв≥валентн≥й,

але зворотн≥й основ≥.

ƒл¤ розум≥нн¤ сутност≥ грошового ринку важливе значенн¤ маЇ визначенн¤ його

суб'Їкт≥в. —уб'Їктами цього ринку Ї юридичн≥ та ф≥зичн≥ особи, ¤к≥ зд≥йснюють

операц≥њ куп≥вл≥-продажу грошей. ”с≥ ц≥ операц≥њ можна розд≥лити на три групи:

з продажу грошей, з куп≥вл≥ грошей ≥ посередницьк≥. ¬ операц≥¤х з продажу

грошей беруть участь с≥мейн≥ господарства, ф≥рми ≥ структури державного

управл≥нн¤, в операц≥¤х з куп≥вл≥ грошей - т≥ сам≥ економ≥чн≥ суб'Їкти: ф≥рми,

с≥мейн≥ господарства, структури державного управл≥нн¤. ” посередницьких

операц≥¤х ключовими суб'Їктами Ї так зван≥ ф≥нансов≥ посередники - банки,

≥нвестиц≥йн≥ та ф≥нансов≥ компан≥њ, страхов≥ компан≥њ, пенс≥йн≥ фонди, кредитн≥

товариства тощо. ”с≥ вони спочатку акумулюють у себе грошов≥ кошти, купуючи њх

у продавц≥в, а пот≥м в≥д свого ≥мен≥ розм≥щують њх, пропонуючи покупц¤м.

ќсобливе м≥сце серед суб'Їкт≥в грошового ринку займають центральн≥ банки.

Ѕудучи банками банк≥в, вони можуть обслуговувати м≥жбанк≥вськ≥ в≥дносини на

грошовому ринку, наприклад зд≥йснювати операц≥њ реф≥нансуванн¤, регулювати

м≥жбанк≥вськ≥ операц≥њ, валютн≥ операц≥њ тощо.

ѕ≥дсумовуючи розгл¤д сутност≥ грошового ринку, сл≥д зауважити, що це питанн¤ Ї

дискус≥йним ≥ недостатньо висв≥тленим у л≥тератур≥. ” рад¤нськ≥й л≥тератур≥

грошовий ринок ототожнювали або з ринком позичкових кап≥тал≥в, або з ринком

короткострокових ф≥нансових актив≥в. ” зах≥дн≥й л≥тератур≥ грошовий ринок

нер≥дко ототожнюють з ф≥нансовим ринком. « таким п≥дходом можна погодитис¤,

¤кщо сам ф≥нансовий ринок трактувати широко - ¤к особливий сектор ринку, на

¤кому формуютьс¤ ≥ балансуютьс¤ попит ≥ пропозиц≥¤ на вс≥ види ф≥нансових

актив≥в, а значить, ≥ на грош≥. —аме такоњ точки зору дотримуЇтьс¤ англ≥йський економ≥ст

Ћ. ’арр≥с, ¤кий ставить знак р≥вност≥ м≥ж грошовим ≥ ф≥нансовим ринками ≥ з цих

позиц≥й анал≥зуЇ класичну та кейнс≥анську модел≥ грошового ринку. ÷ей п≥дх≥д

поступово утверджуЇтьс¤ й у в≥тчизн¤н≥й л≥тератур≥. “ак, ј. √альчинський

розгл¤даЇ грошовий ринок ¤к самост≥йний механ≥зм, за допомогою ¤кого

ур≥вноважуютьс¤ попит ≥ пропозиц≥¤ на грош≥. як ≥ Ћ. ’арр≥с, ј. √альчинський

основну увагу прид≥л¤Ї механ≥зму формуванн¤ попиту ≥ пропозиц≥њ на грош≥.

” фундаментальному американському п≥дручнику ‘. —. ћиш-к≥на "≈коном≥ка

грошей, банк≥вськоњ справи ≥ ф≥нансових ринк≥в" пон¤тт¤ грошового ринку

взагал≥ не згадуЇтьс¤. јвтор оперуЇ лише пон¤тт¤м ф≥нансового ринку,

ототожнюючи його з ринком ц≥нних папер≥в. ѕод≥бний п≥дх≥д властивий ≥ дл¤

украњнського п≥дручника "≤нвестиц≥њ", автор ¤кого - ћ. ћертенс -

ототожнюЇ ф≥нансовий ринок з ринком ц≥нних папер≥в. ѕри такому п≥дход≥ грошовий

ринок ¤к самост≥йний об'Їкт анал≥зу зникаЇ з пол¤ зору досл≥дник≥в, що ≥стотно

обмежуЇ можливост≥ п≥знанн¤ законом≥рностей функц≥онуванн¤ монетарноњ сфери.

Ќаступна стор≥нка >>>

|

|

| | | | | | | | | | | | | | | ¬сЄ дл¤ студента - книги, рефераты, курсовые, дипломные работы, шпаргалки. |

|  | | | | (—) 2003 Dlastudenta.narod.ru | | √Ћј¬Ќјя | ѕќ»— ѕќ —ј…“” | ——џЋ » |

| |

|